支付科技公司上市潮来?

继港股支付第一股汇付天下()和A股支付第一股拉卡拉(300773.SZ)上市后,支付服务提供商乐刷母公司深圳移卡科技有限公司(下称移卡)6月1日登陆港交所,拟发售9872.4万股、募资15.28亿港元。

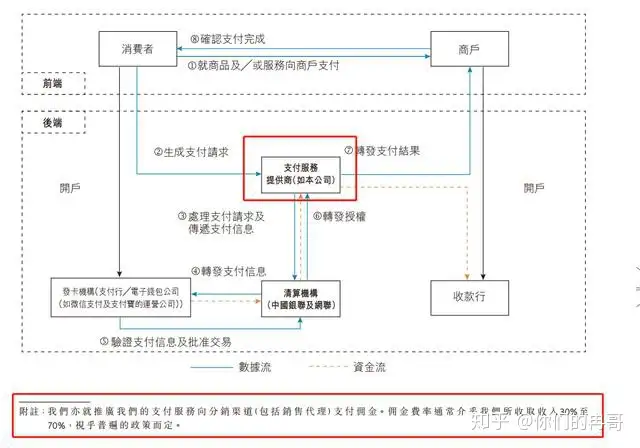

移卡定位为支付技术服务提供商,通过为各类场景的商家提供移动支付产品及银行卡收单产品等,从而以B端为连接点,整合大量C端用户。

更为大众所知晓的是移卡的支付产品,比如乐刷收银通(线下小微商户聚合支付工具)、乐刷收款宝(综合服务收单)、刷宝(线下小微商户收单工具)、HAPPY PAY(线下小微商户POS收单业务工具);此外,在商户服务上,有商户SaaS服务产品,智掌柜、乐售;以及营销产品,聚量、银行营销平台等。

从其官网介绍的这些产品也可以看出, 移卡有着和其他面向B端的第三方支付机构类似的业务结构:

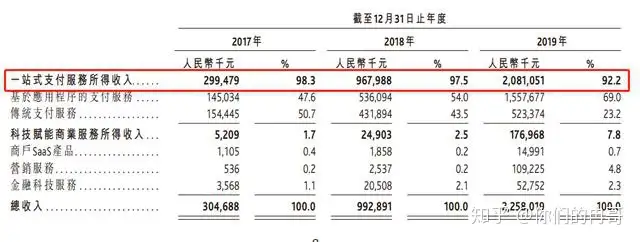

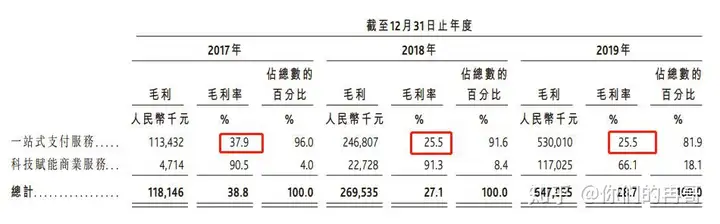

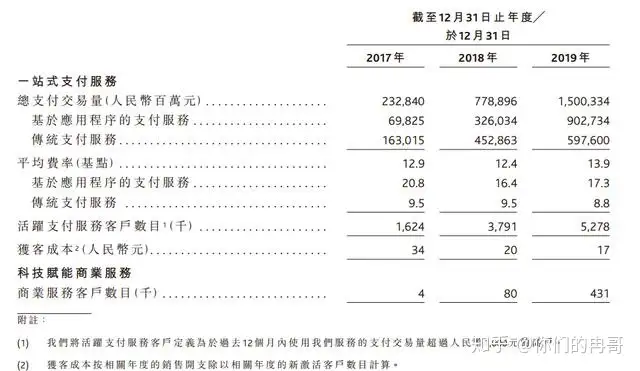

2019年末,移卡一站式支付服务所得收入20.81亿元(人民币,下同)、在总营收中占比92.2%;不过,值得注意的是,主营支付业务毛利率,2019年为25.5%,相比2017年的37.9%大幅下滑。

此外是科技赋能业务,包括SaaS产品、营销服务、金融科技服务等收入1.78亿元、在营收中的总占比7.8%。

不难发现,在2019年,移卡经历了狂飙发展之年,多项业务指标和经营数据爆发式增长。

在营销服务上,从2015年推出,到2017年、2018年、2019年业务收入分别是50万、250万元、1.09亿元。2019年一年,营销服务收入惊人地增长了40倍。

覆盖用户数上也有体现:截至2019年12月末 ,移卡覆盖商户数达到530万户,而上一年末是380万户;2019年末,覆盖的消费者数量是3.678亿名,而上一年末才1.416亿名。

但令人诧异的是,业务规模爆量,移卡披露的获客成本是在下降的,据其招股书称,借助于强大的分销网络和市场推广渠道,2019年末,每名用户获客成本为17元,而在2017年这一数值是34元;超过90%的商业服务用户从支付服务客户中转化而来。

在委托贷款业务上,截至2020年3月31日,移卡平台未偿还委托贷款余额1.25亿元,截至2017年末、2018年末、2019年末,逾期90天以上应收贷款占比分别是7%、3.7%及2.2%。

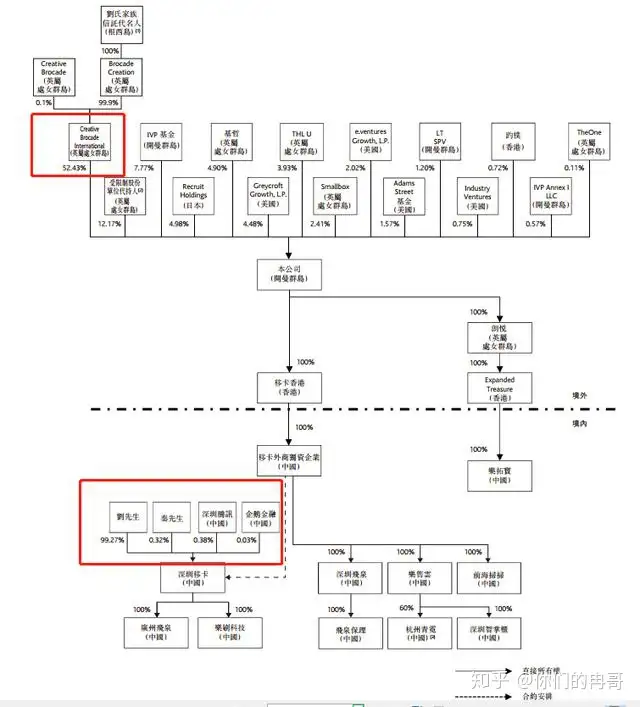

核心员工出自腾讯财付通,创始人刘颖麒持股52.43%

移卡披露的公司董事会成员名单显示,创始人刘颖麒任公司执行董事兼董事会主席,周伶俐、姚志坚为执行董事,在创立乐刷之前,刘颖麒曾任财付通注册成立后的首位总经理,任职期间曾帮助财付通获得国内首批第三方支付牌照。

支付科技公司上市潮来?

从2018年下半年开始,支付科技公司活跃在资本市场。在移卡登陆港交所前,已有港股支付第一股汇付天下()和A股支付第一股拉卡拉(300773.SZ)先后上市;同时,上海本地支付机构品牌宝付的运营主体公司漫道金服也在A股排队中。

但与此同时,从2018年以来,第三方支付机构面临持续严监管,行业盈利模式渐变,东兴证券计算机行业分析师林瑾璐认为,在备付金集中存管、断直连、支付牌照收紧、反洗钱规范等政策推动执行下,支付机构失去了备付金利息、部分隐性收入和银行费率优惠,同时通道成本提高、支付机构利润变薄。

从移卡披露的招股书来看,在移卡主营构成的一站式支付业务中,移卡每笔支付自客户终端收取的总费用一般介乎0.38%~0.72%,包含清算机构的网络转接费(通常在0.2%到0.51%),余下为我们的服务费。也就是说,移卡的服务费率在0.18%~0.21%之间。

而据国信证券经济研究所互联网行业首席分析师王学恒及其团队将商业支付分为商家直连、商家间连和信用卡还款三种模式。商家间连模式下,代理商作为撮合交易部分,会收取一定的佣金。而据其推算,在直连模式下,支付机构从商户端的收入费率是0.16%;间连模式下,支付机构从商户端的收入费率是0.07%。

此外,移卡披露的平均费率显示,2019年基于应用程序的支付服务和传统支付服务的平均费率达到13.9%、8.8%;相较于行业均值处于较高水平,华南一位资深支付行业观察人士告诉记者,这个差距是值得怀疑和深究的。

同时,在收单服务上,参与者市场份额分散、竞争激烈。王学恒在分析中指出,交易服务费率是收单服务商最基本的盈利模式之一,近年来开始拓展其他衍生收入,比如广告营销、商户增值服务(SaaS产品、营销服务等)、衍生金融服务、其他基于客流量的衍生业务,但新兴业务都面临同行业原有玩家的竞争,商家对增值服务的付费意愿较弱,衍生金融服务还受到牌照和监管限制,除了广告业务增长较快外,其他衍生业务发展前景尚不明朗。

南京pos机办理热线:18127011016